Temps de lecture : 13 minutes

La loi Pinel a vu le jour avec la loi de finances 2015. Cette loi porte le nom de la Ministre de tutelle de l’époque, Silvia Pinel. Elle s’inscrit dans la lignée du dispositif Duflot et de la loi Scellier pour favoriser l’investissement locatif dans l’immobilier neuf. Un marché immobilier qui permet de rajeunir le parc à travers la nouvelle réglementation thermique, mais aussi faire rentrer des recettes dans les caisses de l’Etat. Pour autant, la loi de finances apporte beaucoup de changement pour les investisseurs comme la prolongation du dispositif jusqu’au 31 décembre 2024.

- Qu’est-ce que la loi Pinel ?

- Pour quelles raisons la loi Pinel a t’elle été créée ?

- Des rentrées fiscales bénéfiques pour l’Etat et les collectivités locales

- Nouveauté sur la loi Pinel 2022

- Conditions d’éligibilité

- A qui s’adresse principalement la Loi Pinel ?

- Engagement de location

- Pinel et déficit foncier

- Loi Pinel, un investissement immobilier avant tout

- Plafond de ressources du locataire pour 2020

- Les questions fréquentes sur la loi Pinel

- Qui peut bénéficier de la défiscalisation en loi Pinel ?

- Les règles de calcul de la défiscalisation Pinel

- A quel moment débute la défiscalisation ?

- Est-ce que la défiscalisation Pinel peut-être remise en question ?

- Que se passe t’il si le locataire donne son congé ?

- Peut-on investir n’importe où en loi Pinel ?

- Que se passe t’il si mes réductions d’impôt dépassent une année le montant de l’impôt à payer ou le plafond des niches fiscales ?

- Est-ce que le dispositif Pinel peut être remis en cause de manière rétroactive pour un investisseur ?

Qu’est-ce que la loi Pinel ?

C’est un excellent moyen pour investir dans l’immobilier et se constituer un patrimoine à moindre coût grâce à son imposition sur le revenu !La loi Pinel est un dispositif de défiscalisation immobilière, ou plus exactement de réduction d’impôts. Elle concerne tout investissement locatif dans des logements neufs ou en Voie Future d’Achèvement (VEFA) acquis à compter du 1er septembre 2014.

Sa date de fin est désormais prévue au 31 décembre 2024 depuis la loi de finances 2022.

Même si le Président de la Cour des comptes, Didier Migaud, a adressé un référé au Premier Ministre pour demander sa suppression pour manque d’efficacité…

Tant qu’elle perdure, la loi Pinel permet à un contribuable respectant les conditions d’investissement de profiter d’une réduction d’impôt sur le revenu pouvant aller jusqu’à 63 000 euros étalés sur 12 ans.

L’économie d’impôt est calculée à partir du montant Toutes Taxes Comprises (TTC) de l’achat immobilier. Le contribuable pourra prétendre à une réduction d’impôt annuelle de :

- 2% du prix d’acquisition pendant les 9 premières années,

- 1% du prix d’acquisition de la 10ème à la 12 ème année de détention.

La livraison du bien (date d’achèvement de l’immeuble ou de la maison individuelle) permet de commencer à bénéficier de cet avantage fiscal.

Attention tout de même car le taux de défiscalisation de 2% du prix du bien par an reste valable uniquement jusqu’au 31 décembre 2022. Au delà, les conditions changent en défaveur des investisseurs.

Découvrons ensemble quels sont les points communs et différences avec le dispositif qu’elle a remplacé loi Duflot.

Ce qui va changer pour 2023 et 2024 avec l’arrivée du Pinel plus

La loi de finances 2022 prévoit une baisse progressive du taux de défiscalisation pour les investissements Pinel réalisés en 2023 et 2023. On parle de la date de signature de l’acte de vente chez le notaire.

| Pour un engagement de location de 6 ans | |

|---|---|

| Taux de 10,5% pour les investissements réalisés en 2023 | Taux de 9% pour les investissements réalisés en 2024 |

| Pour un engagement de location de 9 ans | |

|---|---|

| Taux de 15% pour les investissements réalisés en 2023 | Taux de 12% pour les investissements réalisés en 2024 |

| Pour un engagement de location de 12 ans | |

|---|---|

| Taux de 17,5% pour les investissements réalisés en 2023 | Taux de 14% pour les investissements réalisés en 2024 |

Ce ne sont pas les seuls changements qui sont attendus puisque de nouvelles conditions seront exigées pour bénéficier du Pinel Plus à partir du 1er janvier 2023. Un projet noble du point de vue social et écologique qui viendra malheureusement alourdir les critères d’éligibilité.

Le bien devra se situer dans un quartier prioritaire de la ville admissible au dispositif Pinel. Fini le seul critère des zones locatives tendues. Grande nouveauté : le logement devra respecter des critères de confort ! Nous sommes là sur un changement de tendance avec la mise en place d’une surface utile immobilière minimale en fonction de son nombre de pièces et l’espace extérieur obligatoire. Mais ce n’est pas tout. Le Pinel plus amène une mini révolution avec l’obligation d’avoir une double exposition pour les biens comprenant plus de 3 pièces. La cerise sur le gâteau, des conditions de performances énergétiques de construction encore plus strictes que ceux de la norme RE 2020.

La facture va considérablement s’alourdir pour les investisseurs. L’effort d’épargne risque d’en prendre un gros coup sous fond de diminution du taux de défiscalisation et d’augmentation des prix des biens attendue de 10 à 15% ! Alors pourquoi ne pas passer le cap en 2022 pour investir ?

Pour quelles raisons la loi Pinel a t’elle été créée ?

Une niche fiscale est avant tout une manière de flécher des dépenses ou des investissements vers des secteurs d’activité qui en ont besoin. L’état n’étant pas philanthrope, il en attend toujours des retombées fiscales.

Une dimension Environnementale et Sociétale clairement affichée

Comme la majorité des lois sur la construction, le dispositif Pinel a été voté pour inciter les investisseurs privés à précéder à l’acquisition d’un logement neuf dans le but de :

- rajeunir le parc immobilier français pour en améliorer sa performance énergétique,

- soutenir la construction de logements dans les zones “tendues” en terme d’offre locative,

- favoriser la location intermédiaire (loyer plafonné) aux personnes n’ayant pas accès au logement social, faute de biens disponibles.

Les locataires « modestes » profiteront d’une aide au logement pendant que le parc immobilier sera rajeunit pour le rendre plus vertueux vis à vis de l’environnement. Au final, le dispositif Pinel vient renforcer le logement social pour des personnes qui sont sorties des aides à cause d’une trop forte demande locative.

Des rentrées fiscales bénéfiques pour l’Etat et les collectivités locales

J’entends souvent des détracteurs des mécanismes de réductions d’impôts avancer un argument fort : les niches fiscales tuent le modèle social. Moins d’impôts = moins d’écoles, moins de santé, moins d’infrastructures…

Tout repose sur l’équilibre budgétaire pour l’Etat entre le coût de la mesure et le gain qu’elle apporte. Car je vais vous démontrer simplement que le dispositif Pinel est générateur de recettes fiscales contrairement aux apparences.

Une TVA indispensable aux frais de fonctionnement de l’Etat

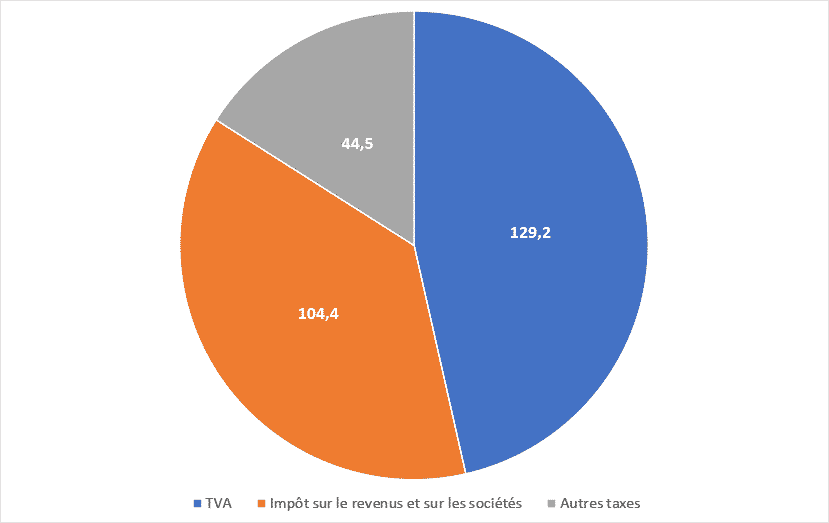

Pour bien comprendre les enjeux de l’Etat en terme de rentrée fiscale, je vous laisse prendre connaissance du graphique ci-dessous.

A la lecture de ce graphique, vous pouvez constater que un peu moins de la moitié des recettes fiscales en France proviennent de la TVA. Parmi vous, les chefs d’entreprise en avaient déjà conscience vu la ténacité dont fait part l’administration fiscale pour la collecter. La production de valeur ajoutée sur notre territoire est un enjeu fiscal majeur pour le gouvernement. La crise économique liée au coronavirus a remis tout cela au devant de la scène.

Pour revenir au secteur de l’immobilier, le neuf est soumis à la taxe sur la valeur ajoutée (TVA), taxe payée par l’acquéreur. Ce qui fait qu’en réalité, si on intègre tous les impôts, le dispositif Pinel n’est pas un placement de défiscalisation contrairement à ce que pourrait vous faire croire des vendeurs peu scrupuleux. Plus le nombre de programmes immobiliers produits par les promoteurs est important et plus l’Etat gagne de l’argent.

Le poids des mots, le choc des chiffres

Le plus simple pour comprendre les enjeux fiscaux sur la loi Pinel est de prendre un exemple d’acquisition d’un bien immobilier neuf par un contribuable.

Hypothèse de travail pour un investissement de 200 000 euros :

- Prix de revient pour le promoteur = 166 666,67 euros

- TVA payé par l’investisseur (20%) = 33 333,33 euros

- Prix d’achat = 200 000 euros

En fonction de la durée d’engagement choisie, l’investisseur récupérera :

- 24 000 euros sur 6 ans,

- 36 000 euros sur 9 ans,

- 42 000 euros sur 12 ans.

Si l’on prend en compte l’érosion monétaire et la revalorisation des salaires en actualisant les réductions d’impôt annuelles, seuls les investisseurs ayant conservés l’engagement de mise en location sur 12 ans profiteront d’une économie d’impôts de 2 468,32 euros, soit une moyenne de 206 euros par an… Nous sommes bien loin de la promesse de 2% par an de taux de réduction au final !

En conclusion :

- côté investisseur, la réduction Pinel permet de limiter ou rembourser la TVA payée lors de l’acquisition. Cela rend le Pinel compétitif par rapport à un investissement en immobilier ancien sous certaines conditions,

- les investisseurs font une sorte d’emprunt à l’état par le biais de l’imposition, dont le coût varie selon la durée de l’investissement. Et je ne vous parle même pas des charges sociales et taxes supplémentaires perçues par l’Etat grâce au bien (impôts sur les revenus locatifs, impôts sur les sociétés…).

Nouveauté sur la loi Pinel 2022

Avec la loi de finances 2020, la loi Pinel 2021 se recentre sur les logements collectifs. Les biens immobiliers individuels acquis après le 1er janvier 2021 ne donneront plus le droit au mécanisme de défiscalisation Pinel. Seuls les logements collectifs (appartement neuf) resteront éligibles pendant au moins 1 an.

Une drôle d’idée si on raisonne à court terme avec l’engouement des maisons individuelles post déconfinement. L’objectif du gouvernement est clair : privilégier l’aspect écologique en limitant l’habitation individuelle.

Revient alors aux élus locaux de gérer les problèmes de la densification urbaine, véritable casse-tête dans les grandes métropoles.

Conditions d’éligibilité

Pour être éligible à la loi Pinel et faire bénéficier à son propriétaire d’une réduction d’impôt, un bien immobilier et son investisseur sont soumis aux conditions suivantes :

- logement neuf respectant la norme BBC ou RT2012 en fonction de la date du dépôt de permis de construire. Par dérogation, elle peut concerner les immeubles anciens réhabilités quand le logement ne satisfait pas aux caractéristiques de décence (l’article 6 de la loi n° 89-462 du 6 juillet 1989). Attention car depuis le 1er janvier 2021, le label RE2020 devient obligatoire pour obtenir la réduction d’impôts.

- mettre en location rapidement le bien. Le bien doit être loué au plus tard dans la première année post livraison,

- le logement doit se trouver dans une zone éligible au Pinel par le législateur. Ces zones souffrent d’une faible offre locative eu égard à la demande croissante,

- le propriétaire doit procéder à un engagement de location basé sur un bail de location nue au titre de résidence principale du locataire. La notion d’habitation principale est importante. Vous devrez être vigilant à ce que le bien ne fasse pas l’objet d’une sous location sous peine de vous voir retirer tous les avantages de la loi Pinel,

- la durée d’engagement minimale est de 6 ans. Il prend la forme de déclaratifs spécifiques à respecter scrupuleusement sous peine de se voir retirer tout avantage fiscal,

- le locataire et son foyer fiscal doit répondre à des plafonds de ressources annuelles. Les conditions de ressources du locataire sont étudiées à la mise en place de la location. Par la suite, les ressources du locataire peuvent dépasser le plafond sans remettre en cause l’avantage fiscal,

- respecter les plafonds de loyers au mètre carré en fonction de la surface utile (surface habitable + une quote part des annexes) et du zonage du bien. La superficie exacte n’étant pas connue à l’avance, vous devez prendre quelques précautions d’usage dans vos simulations d’investissement,

- le montant de l’investissement ouvrant à réduction d’impôts doit respecter deux plafonds :

- ne peut excéder 300 000 euros répartis sur un ou deux biens maximum au cours d’une année civile,

- le prix au mètre carré ne doit pas excéder 5 500 euros. La quote part supérieure ne donne droit à aucune réduction d’impôt. Ce plafonnement a été prévu pour éviter toute flambée des prix dans les zones les plus chères, comme Paris et la petite couronne.

- le bien doit être livré dans les 24 mois suivants la signature de l’acte authentique d’achat.

La réduction d’impôts afférente à un investissement en Loi Pinel est soumise au plafond des niches fiscales. Attention, car en cas d’application de ce plafond, la quote part excédentaire pour une année est définitivement perdue !

Il existe une version Pinel Outre-Mer ouvrant des avantages fiscaux plus conséquents.

Location possible aux enfants et aux parents

Pour tous les biens acquis après le 1er janvier 2015, il est possible de louer le bien à un ascendant ou un descendant tout en continuant à profiter de l’avantage fiscal.

A qui s’adresse principalement la Loi Pinel ?

Si vous cherchez le portrait de l’investisseur en Loi Pinel type, le voici :

- primo-investisseur possédant une capacité d’emprunt,

- propriétaire de sa résidence principale,

- trentenaire, quadragénaire ou quinquagénaire,

- imposition du foyer entre 4 500 et 16 000 euros,

- objectif principal : financer la retraite et/ou protéger ses proches.

L’idée est d’accroître son patrimoine immobilier en utilisant le levier de l’impôt (réduction fiscale) et non pas de défiscaliser. Après ce dispositif est capable de s’adapter à diverses situations pour répondre à de nombreux besoins patrimoniaux.

Engagement de location

Comme dans tout dispositif fiscal qui a pour but d’augmenter le parc locatif, il existe une obligation pour le propriétaire de pour le bien pendant une période minimale. On appelle cette obligation l’engagement de location. Cet engagement de location dans le cadre de la loi Pinel peut prendre plusieurs formes :

- 6 ans, renouvelable par période de 3 ans deux fois,

- 9 ans ferme,

- 12 ans ferme.

Quel intérêt de choisir dès le départ une durée de location de 9 ans ferme alors que l’on peut arriver au même résultat avec plus de souplesse ? La réponse : aucun ! Sauf peut-être pour les étourdis qui ont du mal avec la gestion administrative…

Nous conseillerons donc aux contribuables investisseurs de se positionner sur un engagement de 6 ans et de le prolonger au terme de la période. Car n’oubliez jamais que plus le temps passe et plus un investissement immobilier locatif est profitable.

Pinel et déficit foncier

Un investissement locatif en Loi Pinel doit s’opérer en location nue. Il génère alors des revenus fonciers. A ce titre, un bien loué en Loi Pinel ouvre le droit aux règles de déficit de droit commun sur les loyers. En plus de la réduction d’impôts Pinel, le contribuable a la possibilité d’imputer des travaux et charges en déduction de ses revenus.

Si un déficit foncier est généré lors d’une année fiscale, il est imputable, sous conditions, aux autres revenus du foyer fiscal. Vous pourrez trouver sur le marché des biens appelés Pinel optimisé aux revenus fonciers vous permettant de jouer sur les deux tableaux !

Loi Pinel, un investissement immobilier avant tout

La Loi Pinel rentre dans le cadre des investissements immobiliers locatifs avec toutes les règles de prudence à respecter. La réduction d’impôt ne doit pas être un fin en soit pour se lancer dans ce type de projet, même si elle donne à l’investissement une saveur des plus agréables.

Avez-vous besoin d’aide pour vous lancer dans un projet d’investissement ?

Plafond de ressources du locataire pour 2020

Vos locataires devront respecter des conditions de ressources afin que le bien soit toujours éligible à la loi Pinel. Les plafonds de ressources des locataires peuvent évoluer d’année en année ou être définis de manière dérogatoire commune par commune par le préfet. Les revenus pris en compte pour le calcul du plafond sont ceux de l’année N-2, tout comme pour le calcul du prêt à taux zéro.

Source : parution du 1er avril 2019 au Bulletin Officiel des Finances Publiques-Impôts, BOFiP-Impôts

Quelques points de vigilance

Réaliser un investissement en loi Pinel est avant tout une acquisition immobilière avec toutes les règles de prudence que cela représente.

Mais compte tenu du fait que vous vous trouvez face à une vente en état futur d’achèvement (VEFA), la surface indiquée par le promoteur reste indicative.

Ce dernier dispose d’une tolérance de + ou – 5% sur la surface réelle du bien par rapport à ce qui est indiqué sur plan. Autrement dit, votre revenu Pinel peut souffrir de la même variation. Les écarts sont en général moins importants que cela.

Mais vous pourriez être l’exception à la règle. Plus votre bien est situé dans les étages élevés et plus le risque d’écart à la baisse est important. A vous de définir la marge que vous souhaitez prendre dans vos simulations financières lorsque vous montez le projet.

Les questions fréquentes sur la loi Pinel

Qui peut bénéficier de la défiscalisation en loi Pinel ?

Si vous voulez profiter de la défiscalisation Pinel, vous devez nécessairement être résident fiscal français. Ce qui est logique pour pouvoir profiter d’une réduction d’impôts. Elle est ouverte aux personnes physiques en pleine propriété ou en indivision, mais aussi aux SCI n’ayant pas opté pour l’impôt sur les sociétés. Par contre, la réduction d’impôt Pinel est impossible pour les biens en démembrement de propriété, que le démembrement soit contractuel ou provienne d’une succession.

Les règles de calcul de la défiscalisation Pinel

Nous avons vu que la réduction d’impôt offerte à un investisseur était de 2% durant les 9 premières années de l’engagement de location et 1% les 3 années suivantes en cas de prolongation de l’engagement de location par l’investisseur. Au delà de 12 ans, le bien retombe dans les règles de droit commun et ne donne plus lieu à une réduction d’impôt.

La base de calcul pour la défiscalisation est le prix de revient correspondant au prix de l’immobilier auquel on ajoute les frais de notaire. Ce montant est plafonné à 300 000 euros d’acquisition et à 2 biens achetés maximum achetés dans l’année.

En plus de la réduction d’impôt prévue par le dispositif, l’investisseur profite aussi des règles de défiscalisation du déficit foncier. Cela concerne les charges financières (intérêts d’emprunt, frais de cautionnement), les taxes (taxes foncières), les charges déductibles (honoraires du gestionnaire, assurances…), mais aussi les travaux. Grâce à ce mécanisme, certains promoteurs proposent des programmes en réhabilitation incluant des travaux à déduire en plus de la réduction d’impôt.

On appelle ces biens Pinel optimisé au déficit foncier.

A quel moment débute la défiscalisation ?

La réduction d’impôt démarre au moment de l’achèvement du bien, moment où le bien devient habitable. En terme technique, on parle de date d’achèvement des travaux (DAT).

Les investisseurs reçoivent un document du promoteur leur indiquant cette date en général au moment du dernier appel de fonds.

Dès lors, vous pouvez profiter de la réduction d’impôt en l’indiquant sur votre prochaine déclaration d revenus en plus de l’engagement de location.

Est-ce que la défiscalisation Pinel peut-être remise en question ?

Pour bénéficier de la réduction d’impôt Pinel, le propriétaire du bien doit s’engager à louer au minimum 6 ans le bien à une personne respectant toutes les conditions de revenus à son entrée dans le logement.

La location doit être à usage de la résidence principale du locataire. Le logement doit être loué en location nue.

Toute location meublée ou sous-location est interdite.

Conditions à respecter pour la première location

La première location doit commencer dans la première année suivant la date d’achèvement des travaux. Si cette condition n’est pas respectée, l’investisseur peut voir son avantage fiscal remis en cause.

Le seul moyen de le conserver est de prouver sa bonne foi auprès de l’administration fiscale. Il faudra démontrer que tout a été mis en œuvre pour que le bien soit loué.

Le non respect de l’engagement de location

En cas de revente anticipée pendant la durée d’engagement, tous les avantages fiscaux dont a profité l’investisseur sont perdus. L’année de la revente, il faudra rembourser toutes les réductions d’impôt perçues au cours des dernières années. Il existe cependant des exceptions à cette règle, qui concernent le propriétaire ou son conjoint :

- la perte d’emploi,

- l’accident ou maladie entraînant une invalidité,

- le décès du propriétaire.

Dans ce cas de figure, la revente est possible sans remise en cause de l’avantage fiscal.

Le calcul de la durée d’engagement

La durée d’engagement commence à la date de première location du bien.

Pour que cette location soit comptabilisée, elle doit avoir une durée minimum de 6 mois sans discontinuer !

Que se passe t’il si le locataire donne son congé ?

Comme pour le cas de la première location, l’investisseur doit tout mettre en œuvre pour trouver un nouveau locataire le plus rapidement possible. En général, cette condition est facilement à démontrer dès lors que le bien est mis en location dans une agence avec des annonces dans les principales plateformes Internet de location immobilière (seloger.com, pap.fr…).

Et naturellement vous devrez respecter les prix de marché pour le loyer, s’il est inférieur au plafond Pinel. L’administration fiscale dans sa grande mansuétude considérera que l’engagement de location n’a pas été rompu.

D’un point de vue financier, l’investisseur n’a pas intérêt à ce que le bien soit vacance pendant trop longtemps pour assurer le financement de l’opération.

Dans l’écrasante majorité des cas, les investisseurs ayant recours au crédit immobilier pour monter l’opération, les mensualités doivent être remboursées coûte que coûte. Il existe des assurances locatives spécifiques pour couvrir ce risque et prendre le relais en cas de vacance locative.

Si vous êtes d’un profil prudent, cela peut être utile d’en souscrire une. Alors son coût sera considéré comme le prix de la tranquillité !

Peut-on investir n’importe où en loi Pinel ?

Nous avons vu précédemment que ce dispositif fiscal a été conçu pour augmenter l’offre de location intermédiaire dans les zones tendues. C’est pour cette raison que législateur a découpé le territoire en zone éligible à ce dispositif. Initialement, 5 zones d’investissement étaient disponibles : A bis, A, B1, B2 et C.

En amont de votre projet, vous devez savoir dans quelle zone se trouve votre futur bien car elle conditionne les plafonds de loyers mensuels ainsi que les plafonds de ressource des locataires.

Un investissement Pinel ne peut plus être réalisé dans la zone B2.

Que se passe t’il si mes réductions d’impôt dépassent une année le montant de l’impôt à payer ou le plafond des niches fiscales ?

Si vous avez fait plusieurs investissements Pinel, ou alors que vous avez procédé à des investissements ou travaux donnant lieu à réduction d’impôt, il se peut qu’une année le total de ces réductions dépasse le plafond des niches fiscales (10 000 euros + 8 000 euros dans le cadre d’investissement dans les DOM COM) ou le montant de l’impôt à payer. Au mieux, les réductions d’impôt peuvent vous exonéré d’un paiement annuel, mais en aucun cas amener à un remboursement de la part de la DRFIP.

Sachez que la réduction d’impôt pour la loi Pinel n’est pas reportable contrairement à la loi SCELLIER ou au dispositif CENSI-BOUVARD. Donc l’excédent de réduction sera définitivement perdu !

Est-ce que le dispositif Pinel peut être remis en cause de manière rétroactive pour un investisseur ?

Et bien oui en partie…

Autant le taux de défiscalisation et la durée d’engagement minimale sont acquis. Ce n’est pas le cas du plafond de loyer et des conditions de ressources des locataires qui peuvent changés dans le temps.

En cours de bail, cela n’a aucun impact. Par contre en cas de changement de locataire, vous devrez vous plier aux nouvelles exigences imposées par le législateur !

Avertissements: les informations contenues dans nos articles et guides sont par nature génériques. Elles ne tiennent pas compte de votre situation personnelle. Par conséquent, elles ne peuvent en aucune façon constituer des recommandations personnalisées en vue de la réalisation de transactions d’achat ou de vente de biens immobiliers ou être assimilées à une prestation de conseil en investissement. Le lecteur est le seul responsable de l’utilisation de l’information fournie, sans qu’aucun recours contre les éditeurs du site investirenimmobilier.fr ne soit possible. La responsabilité du site investirenimmobilier.fr et de ses auteurs ne pourra en aucun cas être engagée en cas d’erreur, d’omission ou d’investissement inopportun.

Ingénieur Patrimonial

En 18 années d’expérience dans le domaine de la gestion de patrimoine, j’ai eu l’occasion de travailler sur de nombreux investissements immobiliers. Et je vous avoue toujours être surpris de la négligence avec laquelle bon nombre des clients et de conseillers immobiliers évaluent sur les hypothèses lors d’un investissement immobilier.

Parce qu’une acquisition immobilière est loin d’être un long, surtout dans l’ancien, il vaut mieux faire preuve de prudence lors des simulations. Mais surtout, il est indispensable de n’oublier aucunes charges. Certaines d’entre elles peuvent transformer de belles histoires en lourds fardeaux à assumer au quotidien !